テレビのワイドショーを賑わす話題に、芸能人の離婚があります。有名な芸能人の話であれば、ついつい見入ってしまい、「慰謝料はいくら払うのか」など気になりますよね。

ワイドショーを見ていても、分割が難しい「不動産」をはじめ資産の多い芸能人であるほど離婚時の問題が発生しやすいことが分かります。また、海外では不動産をめぐって何億円もの財産分与が発生する!なんてこともあります。

しかし、不動産をめぐる離婚問題は、多額の資産を持つ芸能人だけの問題ではありません。ごく普通の一般のご夫婦も無関係ではないのです。背景にあるのが、近年の離婚件数の高さと、離婚後の家をめぐる問題です。

目次

3組の夫婦のうち1組は離婚する?!

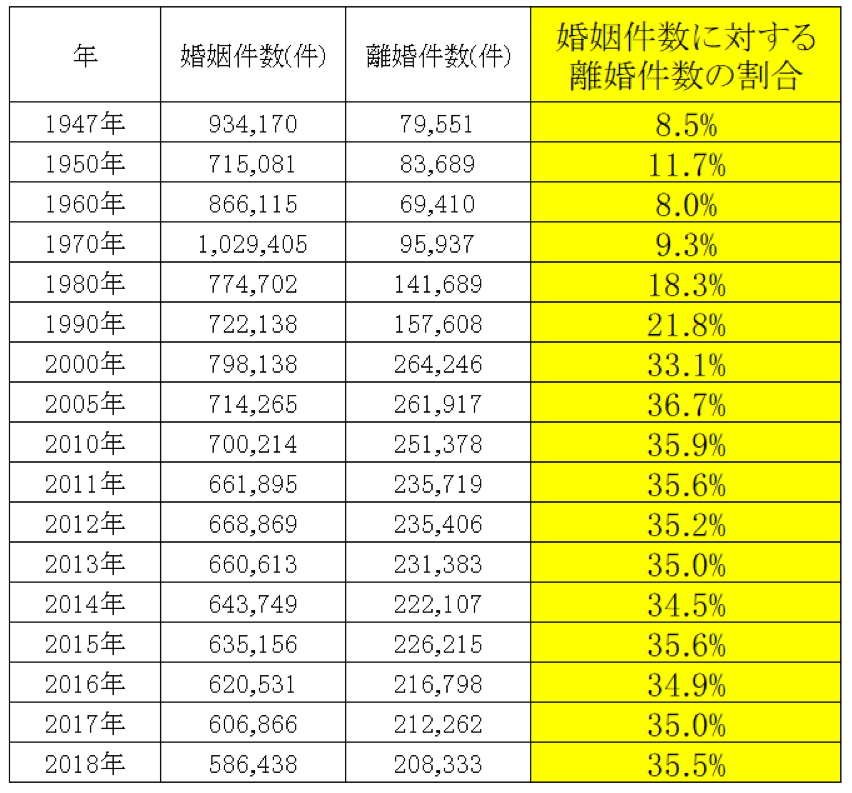

婚姻件数と離婚件数の推移

参照元:厚生労働省「平成30年(2018)人口動態統計月報年計(概数)の概況」

厚生労働省の統計から婚姻件数に対する離婚件数の割合を計算すると、1947年には8.5%だったものが、1990年には21.8%、2000年には33.1%に上昇しています。さらに、この数字は2005年から現在までは35%前後の高い割合で推移していることから、3組の夫婦のうち1組は離婚するという見方もできます。この高い割合は、今後も続く可能性が高いので離婚は決して人ごとではありません。

そして、芸能人ではない一般のご夫婦の離婚においても、住宅ローンを利用して家を購入した場合、不動産トラブルに発展する恐れがあります。離婚における不動産トラブルを回避するためには、状況に応じた適切な対応が必要です。

すでに家を購入してローンを返済中のご夫婦はもちろん、これから住宅の購入をご検討中のご夫婦も、万一離婚せざるえない状況になった場合を想定して、対処法を検討する必要があります。

最も重要な「連帯保証人」は慎重に!

ここがとても大事なんです!

夫婦が住宅ローン完済前に離婚した場合、最も大きな問題となるのが、配偶者を連帯保証人にした場合です。なぜなら、後述の「家・住宅ローンの名義人」の変更に比べて、「連帯保証人」の変更は非常に難しいからです。連帯保証人は、一度なったら変更できないと思っておくべきです。

連帯保証人は、住宅ローンを組むときに審査を通過する上で重要です。そして夫(または妻)が単独でローンを組む場合、配偶者である妻(または夫)を連帯保証人にするケースが多く見受けられます。しかし、配偶者を連帯保証人にした場合、離婚時に大きな問題が発生します。

なぜなら、連帯保証人は、大きな責任とリスクが伴うからです。住宅ローンの連帯保証人になった場合、ローン契約者が支払いを続けられなければ、連帯保証人がその支払いを肩代わりする義務があります。配偶者の連帯保証人になった場合、離婚してもその義務を免れることはできません。離婚後も配偶者のローン支払いが滞った場合、支払いを肩代わりしなければなりません。

こうした事態をさけるためにも住宅ローンを組む時には、将来離婚した場合を考えて(これからご結婚して購入を考えている方、ごめんなさい!)、連帯保証人選びを慎重に行う必要があります。夫(または妻)が単独でローンを組めるのであれば、単独契約をおすすめします。

家を売却するかどうかの「めやす」

「オーバーローン」と「アンダーローン」という言葉、ご存じですか?

夫婦が住宅ローン完済前に離婚した場合、最初に選択肢となるのが「家を売却するかどうか」です。そこで、家を売却するかどうかの大きな「めやす」となるのが「オーバーローン」と「アンダーローン」です。

1.オーバーローン

ローンの残高が、家の査定価格よりも大きい場合です。家を売ってもローンが残るので、夫婦のどちらかが家に住み続けてローンの支払いを続けるケースがあります。どちらかが住み続ける場合は、住宅ローンと家の名義をどうするか十分な話し合いが必要です。しかし、ローンの名義を変更することは簡単な事ではありません。また、家を売却する場合は、残ったローンをどうするのかも話し合う必要があります。

2.アンダーローン

家の査定価格が、ローンの残高よりも大きい場合です。家を売ることでローンを完済し、利益を夫婦で分配するケースが一般的です。しかし、夫婦の一方が子供さんの教育上の理由などで家に住み続ける場合は、住宅ローンと家の名義をどうするか十分な話し合いが必要です。

離婚時の家の名義によって変わる問題と対処法

「オーバーローン」と「アンダーローン」どちらの場合においても、家を売却せずに夫婦のどちらか一方が住み続ける場合は、家の名義をどうするか十分検討する必要があります。

夫名義の家に夫が住み続ける場合など、家の名義と住む人が一致していれば、それほど大きな問題にはなりません。しかし、夫名義の家に妻が住み続ける場合など、家の名義と住む人が一致しない場合や、共有名義になっている場合は、多くの問題が発生するので対策が必要です。

1.夫(または妻)の単独名義の場合

夫(または妻)が単独で住宅ローン契約を行い、家の名義人(単独)の場合です。

(1)名義人の夫(または妻)が住み続ける場合

家の名義人が、ローンを支払いながら住み続ける場合は、それほど問題はありません。ただし、名義人でない妻(または夫)が、連帯保証人としてローンを一部負担していた場合は注意が必要です。

(2)名義人でない妻(または夫)が住み続ける場合

家の名義人でない妻(または夫)が家に住み続ける場合は、住宅ローンの支払いなどをめぐる問題が発生します。

住宅ローンの問題の解決策として考えられるのが、子供の親権を妻(または夫)が持つ場合に、その養育費として夫(または妻)にローンの支払いを継続してもらう方法です。しかし、夫(または妻)からすれば、住んでいない家のためにローンと固定資産税を支払い続けることとなり、経済的負担の問題が発生します。

実際に住む妻(または夫)も、不安定な状況に置かれます。夫(または妻)が、経済的理由でローンの支払いを継続できない可能性もあるからです。ローンの支払いが行われなければ、妻(または夫)は立ち退きを迫られる恐れがあります。

このように、住む人と名義人が一致しない場合に、複雑な問題が発生します。こうした問題を生まないためにも、離婚した後も自分の名義でない家に住み続けることや、自分に権利がない家のためにローンを払い続けることは避ける方がよいといえますね。

そこで、こうした問題をさけるためには、離婚時に家の名義変更を行うのがベストです。しかし、実際は住宅ローンを完済するまでは、金融機関からの名義変更の許可を得られないケースが多くあります。

2.夫婦の共有名義の場合

夫婦共働きで、両方に一定以上の収入がある場合、家の名義を共有にして共同でローンを組むケースが多くあります。夫婦共同でローンを組むことで、審査が通りやすくなると同時に、借りられる金額の上限が上がるためです。しかし、その一方で離婚した時には、以下の3つの問題が発生する場合があるので対策が必要です。

(1)夫婦両方の同意がなければ、家を売却出来ない

共同名義の不動産を売却する場合は、共有者全員の合意が必要です。夫婦のどちらかが、家に住み続けることを主張した場合は、売却できません。夫婦双方で納得のいく選択をするためには、売却だけでなく他の選択肢も検討しながら、十分に話し合うことが重要です。

(2)住宅ローンを払い終えるまで、名義変更するのが難しい。

夫(または妻)が、家に住み続ける場合に起こる問題です。ローンの支払い期間中に、家を夫(または妻)の単独名義にするためには、金融機関の承認が必要です。しかし多くの場合、家の単独名義への変更は承認されないのが現状です。

なぜなら、家を夫(または妻)の単独名義にする場合、ローン契約者も夫(または妻)の単独にする必要があるからです。ローンの支払い義務者が2人から1人に減ることで、「貸し倒れ」のリスクが高まるので、金融機関はなかなか承認してくれません。金融機関から承認されない場合、妻(または夫)は住んでいない家のローンと固定資産税の支払い義務を背負うことになります。

金融機関との交渉の結果、単独名義への変更が認められない場合は、夫婦でローンと固定資産税の支払いについての十分な話し合いが必要です。

(3)贈与税がかかる場合もある。

離婚後に、家を共同名義のまま夫(または妻)が住み続けた場合、贈与税の問題が発生する可能性があります。妻(または夫)から夫(または妻)に対して、家の権利やローンの返済金を贈与したと見なされる場合があるからです。贈与税の問題に対応するためには、税金に詳しい専門家に相談するのが望ましいでしょう。

できれば避けたい家の共有名義

家を夫婦の共有名義にすると、離婚時には単独名義よりも多くの問題が発生します。さらに離婚後の夫婦の話し合いがまとまらず、共有名義のまま年月が経過すると、将来の相続時に大きな問題に発展しかねません。ですので、ローンの審査上やむを得ない場合をのぞいて、可能な限り「家の共有名義」は避けた方が望ましいでしょう。

とは言っても、都内のマンションの価格は年々上がっているのが現状です。二人で借りる「リスク」を知っているだけでも、いざという時に直ぐに対応することが出来るので、まずは家を購入するときに「どんな契約を銀行と結んだか」を把握しておくことが大事だと思います。

「連帯保証人」と「家・ローンの名義」は、離婚した場合も見据えて

夫婦で十分に話し合い、必要に応じて専門家に相談しましょう。

将来の離婚を想定した場合、最も重要で注意が必要なのが、連帯保証人選びです。連帯保証人は、一度なったら変更不可能と考えましょう。離婚を想定した場合、可能な限り配偶者を連帯保証人にするのは、避けるべきでしょう。

離婚後の最初の選択が「家を売却するかどうか」です。「オーバーローン」か「アンダーローン」は、損をしないためにも必ず確認して、ベストな選択につなげましょう。

家とローンの名義は、ローン審査上やむを得ない場合を除いて、夫婦共有名義を避けるのがベストです。家を単独名義にすることは、離婚対策だけでなく相続対策としても重要です。

離婚後に夫婦の一方が家に住み続ける場合、「家・ローンの名義」と「住む人」を一致させるのがベストです。金融機関から名義変更の承認が得られない場合は、ローン完済後に速やかに名義変更できるよう、専門家と相談しながら準備を整えましょう。

離婚時に家をめぐる対応は「連帯保証人」と「家・ローンの名義」などの状況によって変わります。しかし、どの状況においても、ベストな選択をするために一番大切なことは、夫婦で納得がいくまで十分に話し合うことです。

同時に、家など不動産の取扱いには、不動産はもちろんのこと登記や税金など複数の分野の専門知識が必要です。最適な選択をするためにも、必要に応じてそれぞれの分野の専門家に相談するようにしてくださいね!