不動産の売買契約でもよく見かける「抵当権(ていとうけん)」という言葉。

簡単にいうと、抵当権とは「住宅ローンを借り入れる金融機関がその物件に対して持つ権利」です。

住宅ローンを組んで物件を購入するときには、必ず抵当権が設定されます。

日常では耳慣れない言葉ですので「なんだかよくわからないな…」と思っている人も多いのではないでしょうか?

今回はできるだけわかりやすく「抵当権」について解説していきますね。

(分かりづらかったら、遠慮なくご指摘ください(笑)

それではさっそく、見ていきましょう!

目次

抵当権とは金融機関が持つ権利

住宅ローンでお金を貸し出すとき、金融機関はかなり細かく債務者(借りる人)を審査するのですが、それでもやっぱりちゃんと返済してくれるか不安がのこります。

そこで金融機関が物件に対して設定するのが、抵当権というもの。

債務者が住宅ローンを返済できなくなると、金融機関は抵当権を実行します。

抵当権が実行されると、物件が差し押さえられて競売にかけられ、落札金額はローン返済に充てられてしまうという仕組みなのです。

つまり「住宅ローンの支払いができなくなったときには、強制的に物件を取り上げますよ!」という金融機関の権利が抵当権であり、抵当権が設定されている物件は借金の担保のような状態ということです。

わたしは小学校のころ、家の壁に落書きすると「銀行のものなんだから!辞めなさい」と母に叱られた記憶があります。

競売(けいばい)とは?

抵当権が設定されている物件ということは、少なからず「競売」にかけられてしまう可能性があるということです。

ここでは簡単に「競売」の説明をしておきますね。

競売とは、裁判所主導によっておこなわれる不動産の「競り」のようなものです。

定価はなく、落札者によって落札価格が決まります。

家の所有者は、競売の開始時期や価格、退去の時期に口出しすることはできず、落札価格はローン返済に充てられるので一切手にすることはありません。

強制的に家を差し押さえられ、退去させられ、家も資産も残らないので、競売になってしまうと結果的に所有者が自己破産に追い込まれることも少なくありません。

競売が開札する前ならば、任意売却や住宅ローンの借り換え、リスケジュールなどによって現状を打開する方法があります。

一番良くないのは、現状から目を背くことですので、ローン返済が厳しいという状況であれば、すぐに弁護士や専門家に相談するようにしてください。

早ければ早いほうが解決策も多く、金銭的なダメージも最小限ですみます。

抵当権の設定方法

抵当権を設定するためには、「抵当権設定登記」が必要です。

抵当権設定登記とは、国の機関である法務局に「債務者が住宅ローンを支払えなくなったら、金融機関が家と土地を優先的に取り上げるという契約をしました」という届け出をすることです。

抵当権設定登記をすることで、金融機関は法務局に、万が一の場合、銀行が家と土地を優先的に取り上げる権利を保証してもらうのです。

抵当権設定登記は司法書士が代行する

抵当権設定登記は、ほとんどの場合、司法書士が代行して行います。

住宅ローンを借りる人は、銀行の指示通りに書類に署名捺印をして、書類を提出するだけです。

しかし、ご自身が今、何に署名捺印しているのかをしっかり把握しておくだけでも、緊張度合いが変わってくると思いますので、理解した上でサインするようにしましょう。

抵当権設定登記にかかる費用

抵当権の設定には、以下の2種類の費用が発生します。

登録免許税:借入額×0.4%(例:3000万円の借入の場合は12万円)

司法書士に支払う報酬:平均的な額は5〜10万円程度

登録免許税は、土地と建物の両方を取得した場合、それぞれに課税されますが、建物の床面積が50㎡以上の場合など、一定の要件を満たす場合は税率が0.1%に軽減されます。

銀行によっては銀行指定の司法書士の先生に依頼する必要があるので、事前に確認しておいてください。

新築物件の場合、売主の建売業者の指定の司法書士を移転登記の際はつかってくださいと言われたり、ネット銀行の場合は設定登記には銀行指定の司法書士に依頼してくださいと言われます。

その場合、2人の司法書士が関与することになるので、若干費用が上がってしまうことがあります。

抵当権設定の確認方法

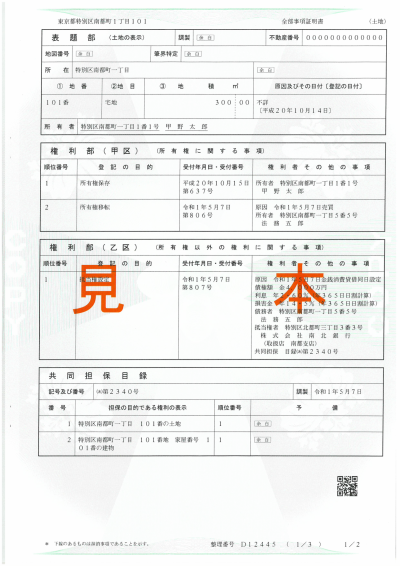

物件に抵当権が設定されると、登記簿謄本の権利部、乙区というところに詳細が記載されます。

- 受付年月日・受付番号

- 債権額

- 債務者(借りた人)

- 抵当権者(貸した人)

- 共同担保など

抵当権の記載は抹消登記をしないかぎり、登記簿謄本から消えることはありません。

複数の銀行から借り入れをおこなっている場合は、権利部の乙区のところに記載されます。

なぜなら、一度、担保評価をおこなっているため、融資してくれる可能性がアップするからです。

抵当権抹消とは?

住宅ローンを借り入れるときに「設定」した抵当権は、ローンを完済するときに「抹消」しなればなりません。

抵当権を抹消する重要性

住宅ローンを完済した時点で抵当権自体は消滅しますが、抹消手続きしないと登記簿上には抵当権の表記が残ったままになります。

登記簿上に抵当権の記載が残ったままになってしまうと、「借金が残っている」と判断されてしまう可能性もありますので、住宅ローンを完済したら忘れず早めに抵当権の抹消をおこないましょう。

抵当権の抹消をおこなう方法

住宅ローンの終了後、完済証明書など銀行から抵当権を抹消するための書類一式が渡されるのが一般的です。

抵当権設定登記のときとは違い、銀行からは特にアクションはありませんので、司法書士に依頼するか、ご自身で法務局へ行って手続きをすることになります。

ただし不動産の売却と同時に住宅ローンを完済する場合は、仲介業者が司法書士を手配し、完済と同時に抹消手続きをしてくれます。

抵当権抹消にかかる費用

抵当権の抹消にも以下のような費用が発生しますが、設定登記の時ほど高額ではありません。

登録免許税:不動産1つにつき1000円

司法書士への報酬:1〜2万円前後

設定登記と同様、ご自身で抵当権の抹消をおこなうと司法書士への報酬分を浮かせることができますが、やはり手間や時間がかかりますので、オススメできません。

抵当権付きの不動産でも相続できる

抵当権が付いている不動産も相続の対象となり、相続税が課税されます。

抵当権がついていることによる評価のマイナスはありません。

ローンが残っている場合は、相続した人が返済する必要があります。

しかし住宅ローンを組む際に「団体信用生命保険」に加入している場合は、死亡時に保険金で住宅ローンが完済されるので、借金が残ることはありません。

まとめ

抵当権は、住宅ローンを利用する人なら必ず理解しておくべきことの1つです。

今回は「抵当権とは?」と疑問に思っている方に、重要なポイントをわかりやすく解説してみました。

少しでも分からないことがあったり、住宅ローンについて質問があったら、いつでもご相談くださいね。

出典:

出典: