前回のIRR(内部収益率)に引き続き、不動産投資を始めたい、始めようと思っている方にとって、重要な指標をお伝えしていきます。

前回のIRRの記事はこちらをクリックhttps://www.fudousan-torisetsu.com/2019/07/24/investment-property/

第2回目はNOI (Net Operating Incomeの略。)といわれる、営業純利益です。

この指標は、あなたの大切な資産を使って(借り入れをしてまで)、投資するに値するか否かを判断する大きな指標となりますので、是非、覚えていただければと思います。

では、早速、みていきましょう!

目次

NOI 営業純利益率とは

頭文字のNET(ネット)のとおり、ネット利回りと言われています。実質の利回りという意味ですね。

もっと簡単に言うと、表面利回りというざっくりしたものに比べて、より現実的な数字で、物件を評価できるということになります。

表面利回りよりも、頼りになる指標という事がお分かりいただけますでしょうか。

前回のブログで表面利回りについて触れていますが、NOI利回りは、以下の計算方法で求めることができます。

NOI利回り=(年間賃料ー運営費ー空室損失)÷

物件価格+購入時にかかった諸費用) x 100

(前回のおさらい)

表面利回り=年間賃料 ÷ 物件価格

表面利回りと比べると、運営費や空室損失、諸費用を考慮しているので、より現実的な数字で投資物件を判定することができます。

運営費は下記のようなものが含まれます。

〇租税公課(固定資産税・都市計画税)

〇火災保険料

〇一棟なら運営管理費(共有部分の清掃費やメンテナンス費用、水道光熱費、日常の修繕費用)

〇不動産会社に管理を委託する場合の管理委託料(通常、3%〜10%が相場)

一方、購入時の諸費用は下記のとおりです。

〇不動産取得税

〇登録免許税

〇仲介手数料

〇印紙代

*支払金利や減価償却費は含まれていません。

投資額に対して、どの程度の収益があるのかを示してくれる重要な不動産の勝算指標ということになります。

それでは、実際の物件を例に、表面利回りとの違いをみていきます。

実際の物件を例に見てみよう

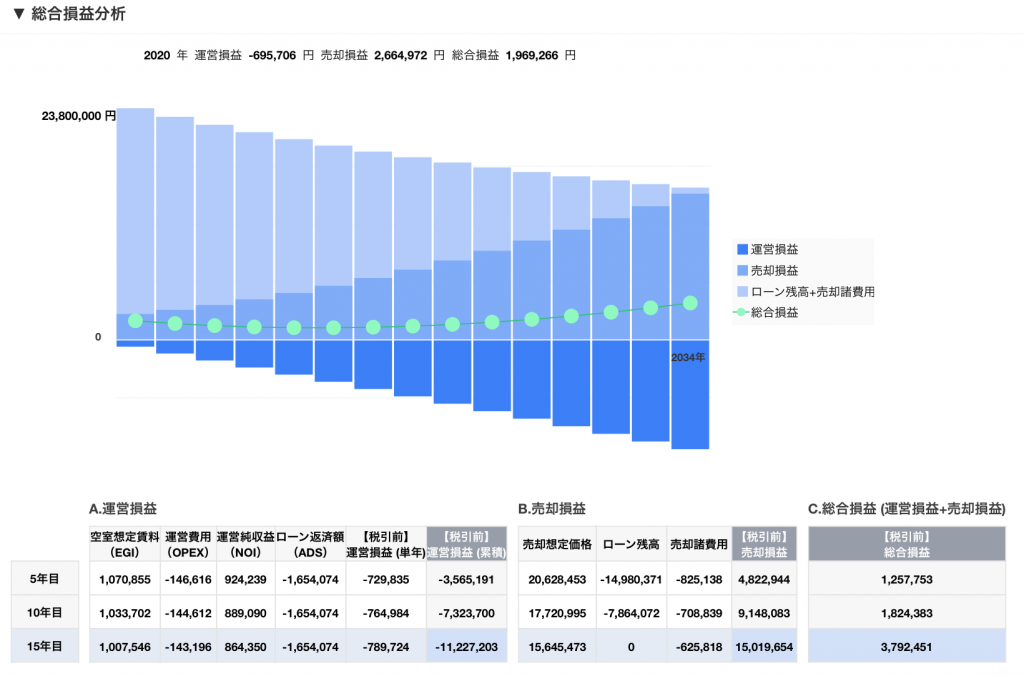

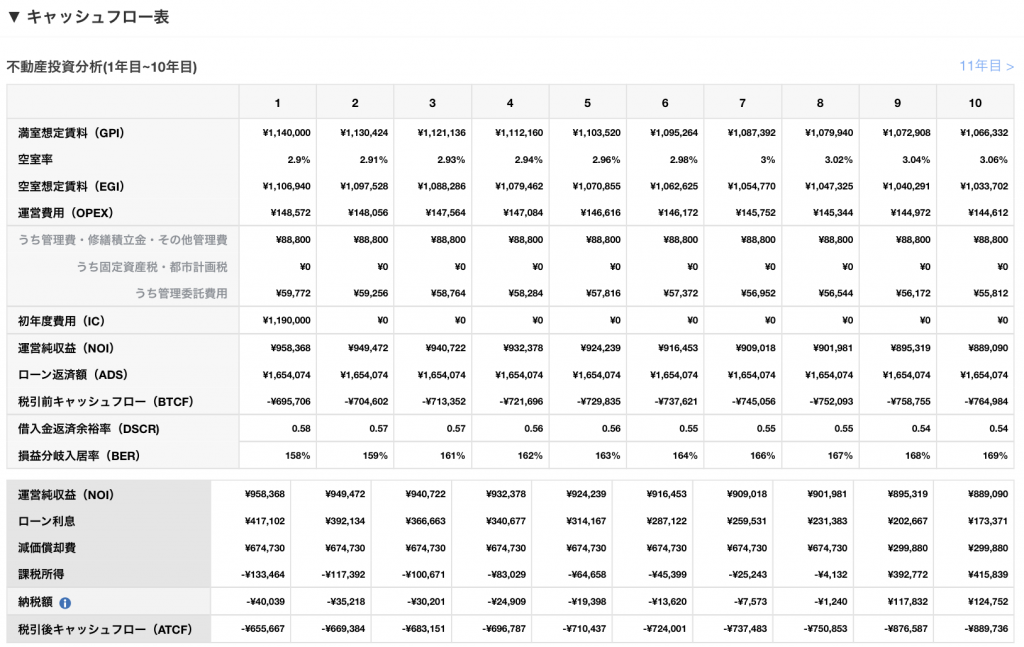

物件詳細:2010年築、22㎡、購入金額2380万円、諸費用119万円、ローン金利2%、9割借り入れ、ローン期間15年

上記のグラフから、表面利回りとNOI利回りの違いを確認することができます。

不動産投資〜勝算指標シリーズを全て読んでいただけたら、上記のような一見難しそうにみえるキャッシュフロー表も、なるほど!と分かっていただけるようになると思いますので、是非、最後までお付き合いください。

次回はDSCRという指標について、お話したいと思います。

お楽しみに!!